Impact Investing: Was Sie darüber wissen sollten

In Zeiten von ständig wachsenden sozialen und ökologischen Herausforderungen, wird auch das Thema Impact Investing bzw. Social Impact Investing immer bedeutsamer.

Denn es ist eine Investition, die verspricht gleichzeitig einen positiven Beitrag zu einer nachhaltigen Entwicklung (engl.: sustainable development) aber auch der Gesellschaft zu leisten.

- Doch kann es dieses Versprechen tatsächlich halten?

- Wie kann man sicher sein, dass das Geld an der richtigen Stelle ankommt?

- Wie sieht es außerdem mit der Rendite aus?

- Und welche Optionen für Social Impact Investing gibt es für Sie als Privatperson?

Wenn dies die Fragen sind, die Sie momentan beschäftigen, dann sind Sie hier an der richtigen Stelle. Dieser Artikel klärt Sie über sämtliche Kernmerkmale und Kriterien des Begriffs Impact Investing auf und verschafft Ihnen den perfekten Überblick!

Jedem Unterkapitel ist eine Kurzbeschreibung vorangestellt, sodass Sie auch die Möglichkeit haben, schnell und effizient alle wichtigen Informationen zu erfassen.

Was ist Impact Investing?

Beim Impact Investing handelt es sich um das wirkungsorientierte und nachhaltige Investieren. Also bspw. in Unternehmen / Organisationen / Fonds, die außer einer positiven finanziellen Rendite, auch messbare und positive Auswirkungen auf die Umwelt oder Gesellschaft versprechen.

Impact Investing bzw. Social Impact Investing ist somit primär als ein Wirkungsversprechen zu sehen. Investitionen in gemeinnützige Einrichtungen helfen der Gemeinschaft und kommen ihr zugute. Investitionen in erneuerbare Technologien versprechen, der Umwelt zugutezukommen. Diese sozialen und ökologischen Wirkungen des Investments gelten als Teil und Angebot der Strategie und werden deshalb auch messbar gemacht.

Außerdem können Impact Investitionen in zahlreichen verschiedenen Anlageklassen getätigt werden und zu ebenso vielseitigen Ergebnissen führen. Somit zieht es sowohl Einzelpersonen als auch institutionelle Anleger an.

4 wesentliche Charakteristika des Impact Investings

1. INTENTION DES INVESTORS: Die Absicht des Investors, einen positiven sozialen und / oder ökologischen Einfluss zu haben, ist ein Kernelement des Impact Investings.

2. RENDITE ERWARTUNGEN: Charakteristisch für ein Impact Investment ist außerdem die Erwartung einer finanziellen Rendite oder zumindest einer Kapitalrendite.

3. VERSCHIEDENE RENDITE ERWARTUNGEN UND ANLAGEKLASSEN: Finanzielle Renditen reichen von Marktzinsen unter dem Marktniveau bis zu risikobereinigten Marktzinsen. Investitionen können außerdem über verschiedene Anlageklassen hinweg getätigt werden

4. MESSBARKEIT DES IMPACTS: Der Investor ist dazu verpflichtet, die soziale und / oder ökologische Leistung und den Fortschritt der zugrundeliegenden Investitionen zu messen und darüber Bericht zu erstatten. Der Umfang der Berichterstattung ist dem Investor jedoch selbst überlassen.

Einordnung und Abgrenzung: Social Responsible Investing vs. Social Impact Investings

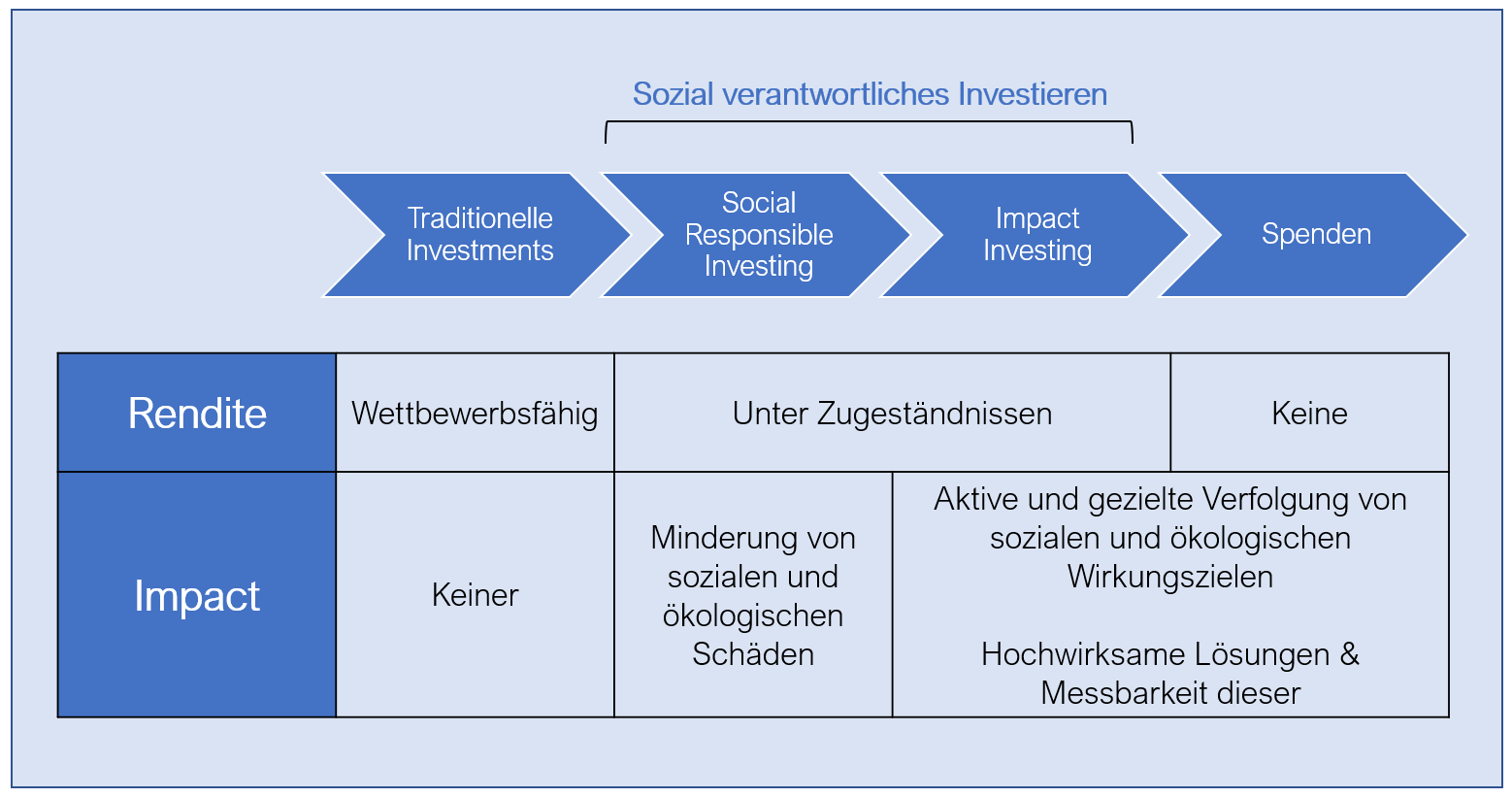

Das Social Impact Investing schließt die Lücke zwischen dem traditionellen, rein Rendite-getriebenen Investing und den klassischen Spenden.

Traditionelles Investment: Wettbewerbsfähige Renditen im Fokus. Spenden: Keine Rendite Erwartung.

Im Bereich des „sozial verantwortlichen Investierens“ oder auch „grünen Investierens“ existiert neben dem Impact Investing außerdem noch das Social Responsible Investing (SRI). Das Impact Investing lässt sich jedoch leicht davon abgrenzen, indem es wirklich AKTIV versucht, einen positiven Einfluss zu erzielen, anstatt lediglich „Schäden zu mindern“.

Unternehmen, die Social Responsible Investing betreiben, beziehen soziale und ökologische Faktoren in die Investitionsanalyse mit ein, um Investitionen zu vermeiden, die negative Auswirkungen auf die Umwelt und/oder die Gesellschaft haben. Das Social Impact Investing geht hier einen Schritt weiter, indem es Investitionen in Organisationen, Unternehmen und/oder Fonds tätigt, deren Kernaufgabe darin besteht, neben der finanziellen Rendite auch soziale und/oder ökologische Auswirkungen zu erzielen.

Überdies werden hier im Vergleich zum Social Responsible Investing sehr viel gezieltere Wirkungsziele festgelegt und vor allem messbar gemacht.

In welchen Bereichen kann man mit Wirkung investieren?

Investiert werden kann in die weltweit dringendsten sozialen und ökologischen Herausforderungen, aber auch in regionale Projekte in den Bereichen Gesundheit, Bildung, erneuerbare Energien, Natur und Landwirtschaft.

Tatsächlich strebt ein Großteil der Investoren, der sich für das Social Impact Investing entscheidet, viel eher nach einer relevanten und großen Wirkung, als nach besonders hohen Renditen. Laut der neusten Umfrage des Global Impact Investing Network (GIIN) 2019 geht eine Vielzahl an Investoren lediglich auf marktüblichen Renditen. Obgleich das Impact Investing eine Reihe an Möglichkeiten bietet, wenn es um die Rendite geht.

Zudem haben Anleger die Möglichkeit zu entscheiden, ob sie ihr Geld in Schwellenländern, Industrieländern, in Deutschland oder gar in der eigenen Region anlegen möchten. Investitionen sind u.a. in folgenden Bereichen möglich:

- Gesundheitsversorgung

- Bildung

- Mikrofinanzierungen & Zugänglichkeit zu Basisdienstleistungen

- Nachhaltige Landwirtschaft

- Erneuerbare Energien

- Naturschutz

Welche Bedeutung haben Social Impact Bonds?

Social Impact Bonds sind Zusammenschlüsse von sozialen Unternehmen, privaten Wirkungsinvestoren und dem Staat, mit dem Ziel mehr Kapital für soziale und gemeinnützige Zwecke bereitzustellen. Sie treiben in den letzten Jahren besonders effektiv den noch jungen Markt des Social Impact Investings voran.

Social Impact Bonds (SIBs) stellen sektorenübergreifende Kooperationen dar. Einer oder mehrere soziale Dienstleister, private wirkungsorientierte Investoren und der Staat schließen sich dabei zusammen. Die Zusammenarbeit und Verpflichtung der Akteure, sowie konkrete Finanzierungsmechanismen, die Verteilung von Risiken und diegewünschten Ergebnisse (Impact) werden vertraglich festgelegt.

So funktioniert das Modell der Social Impact Bonds im Detail:

- Private Wirkungsinvestoren investieren in einen Intermediär (meist in Form von Darlehen)

- Soziale Unternehmen verpflichten sich dazu, bestimmte soziale, ethische oder ökologische Geschäftszwecke zu verfolgen (Definition von Wirkungszielen)

- Ermittlung des Finanzierungsbedarfs und Kooperationsvereinbarung zwischen allen Parteien

- Intermediär finanziert die sozialen Unternehmen

- Staatliche Gutachter analysieren und bewerten den Impact

- Auf Grundlage der Erfolgsmessung zahlt der Staat die eingesetzten Mittel an den Intermediär zurück (Höhe richtet sich nach Erfolg)

- Rückzahlung der Darlehenszahlungen (potenziell inklusive Rendite) an die privaten Wirkungsinvestoren

Vor allem in dem noch jungen Markt des Social Impact Investings, sind diese Bonds von großer Bedeutung, indem sie die Entwicklung bedeutend vorantreiben und mehr Kapital zur Förderung von Innovation und Prävention ermöglichen.

Warum ist Impact Investing sinnvoll?

Viele Parteien profitieren! Denn das Impact Investing bietet Investoren und vielen weiteren Institutionen neue Möglichkeiten und bessere (finanzielle) Mittel, um soziale und ökologische Ziele voranzutreiben.

Die lange vorherrschende Auffassung:

- Ausschließlich philanthropische Spenden können die Antwort auf soziale und ökologische Fragen sein.

- Marktinvestitionen zielen ausschließlich auf finanzielle Rendite ab.

Das Impact Investing bricht dieses Konzept auf. Denn erstmals sind finanzielle Rendite UND nachhaltige Wirkung vereinbar. Diese attraktive Kombination zieht immer mehr Investoren an und der Markt wächst ständig.

Das sind die Vorteile und Antreiber der verschiedenen Parteien:

| BANKEN, PENSIONSFONDS, FINANZBERATER & VERMÖGENS-VERWALTER | INSTITUTIONELLE STIFTUNGEN & FAMILIENSTIFTUNGEN | STAATLICHE INVESTOREN & INSTITUTIONEN DER ENTWICKLUNGSZUSAMMENARBEIT |

|---|---|---|

| Können mehr Anlagemöglichkeiten, sowohl für Einzelpersonen als auch für Institutionen mit allgemeinen oder spezifischen sozialen oder ökologischen Interessen anbieten. | Sie verfügen über deutlich größere finanzielle Mittel, um ihre sozialen und ökologischen Ziele voranzutreiben, ohne dabei das Gesamtvermögen zu schmälern. Im Gegenteil: Sie schaffen es sogar, auch dieses zu vergrößern. | Können durch das Impact Investing eine finanzielle Realisierbarkeit für Investoren aus dem Privatsektor versichern und gleichzeitig spezifische soziale und ökologische Ziele verfolgen. |

Welche Renditen bringt Impact Investing?

Der Mythos, eines Renditeverzichts beim Impact Investing ist klar zurückzuweisen. Risikoadäquate Renditen werden v.a. von großen Teilen der Fondsmanager angestrebt.

Was man jedoch festhalten kann: Um einen nachhaltigen sozialen oder ökologischen Mehrwert zu erzielen, sind gewisse Abstriche bei der finanziellen Rendite durchaus sinnvoll.

Investoren gehen mit unterschiedlichen finanziellen Rendite Erwartungen an ein Impact Investment heran. Laut der aktuellen Umfrage des Global Impact Investing Network (GIIN) 2019 streben die meisten Anleger jedoch wettbewerbsfähige und marktgerechte Renditen an. Folgende Zahlen gehen aus der Umfrage hervor:

- 66% Streben nach marktkonformen und marktüberlegenen Renditen (treuhänderische Verantwortung).

- 19 % Tätigen absichtlich Investition mit Renditen leicht unter dem Marktzins. (Strategische Ziele im Vordergrund)

- 15% Wollen Renditen leicht unter dem Marktzins, nahe am Kapitalerhalt.

Hierbei sind es v.a. die Fondsmanager, die risikoadäquate Renditen über dem Marktzins anstreben. Schaut man sich hingegen die Stiftungen an, so hat hier der Großteil eine geringere Rendite im Auge.

Sprechen wir also von stark wirkungsorientiertem Kapital, so ist unter dem Strich zu sagen: Für einen echten nachhaltigen sozialen oder ökologischen Mehrwert, müssen gewisse Abstriche bei der finanziellen Rendite gemacht werden.

Wie entwickelt sich der Markt?

- Größe des globalen Impact Investing Marktes: 502 Mrd. Dollar

- Anzahl weltweiter Impact Investoren: > 1300

- Große Vielfalt bei der Art an Investoren

Auch hier konnten wir auf die Informationen und Daten des GIIN zurückzugreifen. In einer relativ umfangreichen und strengen Analyse beschreiben sie die Größe und Zusammensetzung des gesamten Impact Investing-Marktes (Sizing the Impact Investing Market).

Einige Investoren tätigen bereits seit Jahren Impact Investitionen. In jüngster Zeit entstehen jedoch gemeinschaftliche internationale Bemühungen, hin zu einem ständig wachsenden und gut funktionierenden Markt. Auch wenn dieser noch relativ neu ist, sind die Investoren insgesamt sehr optimistisch, was die Entwicklung in den Ländern betrifft. Laut dem jüngsten Jahresbericht des Forums Nachhaltige Geldanlagen (FNG) nahmen die Impact Investments im Jahr 2018 unter allen nachhaltigen Anlagen am stärksten zu. Die Nische wuchs damit um 149%.

Aktuell ist das Impact Investing v.a. bei jüngeren Generationen (Millenials) beliebt, indem sie der Gesellschaft etwas zurückgeben möchten. Es ist also davon auszugehen dass sich derTrend weiter verstärken wird, sobald diese Investoren mehr Einfluss auf dem Markt gewinnen.

Wie weiß ich, welche Wirkung mein Geld erzielt?

Die Messbarkeit gesetzter sozialer oder ökologischer Ziele ist ein wesentlicher Bestandteil des Impact Investings. Die Ansätze zur Messung variieren dabei, je nach Zielsetzung und Absicht des Investors. Es ist jedoch wichtig, sich als Anleger genau über den jeweiligen Investor zu informieren und eine Greenwashing Absicht auszuschließen.

Viele Banken oder Finanzdienstleister, nicht nur in Deutschland, sondern in vielen weiteren Ländern, vernehmen einen öffentlichen Druck, bspw. In Sachen Klimawandel und möchten dementsprechend ihr „Image verbessern“. Oftmals werden im Zuge dessen aber keine ausreichenden Wirkungsmessungen vorgenommen.

Als Best Practice bei der Wirkungsmessung von Impact Investitionen gehören u.a. folgende Komponenten:

- Festlegung & Abgabe sozialer / ökonomischer Ziele gegenüber relevanten Interessensgruppen

- Festlegung von Leistungsmetriken in Bezug auf die gewählten Ziele unter Verwendung standardisierter Methoden

- Überwachung und Verwaltung der Leistung der Investitionen im Hinblick auf die Ziele

- Berichterstattung über die soziale / ökologische Leistung gegenüber relevanten Interessengruppen

Zudem ist hinzuzufügen, dass Statistiken und Zahlen nicht immer etwas über die tatsächliche Wirkung aussagen. Auf dem Papier kann eine Entwicklung zunächst positiv wirken, doch wie sie sich letztendlich in der Praxis auswirkt, kann davon teilweise stark abweichen.

In was investieren als Privatperson?

Regionales Social Impact Investing bietet Ihnen als Privatperson die beste Kontrolle, bzgl. des Wirkungsversprechens. So haben Sie die Chance, Projekte und deren tatsächliche Wirkung live mitzuerleben. Xavin ist eine Plattform zur Finanzierung regionaler & gemeinnütziger Projekte und bietet Ihnen zahlreiche Crowdinvesting Optionen an.

Gerade als Privatperson sollten Sie eingehen Informationen über den potenziellen Investor sammeln. Denn Sie möchten sich sicher sein, einen TATSÄCHLICHEN sozialen oder ökologischen Mehrwert zu schaffen.

Eine gute Möglichkeit, die praktische Auswirkung Ihrer Investition selbst zu überprüfen, ist das regionale Social Investing. Im Optimalfall erhalten Sie neben einer finanziellen Rendite auch noch einen persönlichen Mehrwert, indem Sie vom umgesetzten Projekt selbst profitieren. Sei es die innovative Schulausstattung für Ihre Kinder, ein neuer Sportplatz oder ganz einfach neuer Wohnraum in Ihrer Nähe.

Wenn Sie mehr über Xavin und unsere regionalen Finanzierungsprojekte in Deutschland erfahren möchten, dann starten Sie hier.